Besteuerung mehrjähriger Bezüge nach Wegfall der Fünftelregelung

Nach dem Wegfall der Fünftelregelung für mehrjährige Bezüge werden diese zukünftig wie sonstige Bezüge versteuert. Die Steuern für eine Abfindung und einen sonstigen Bezug fallen dennoch unterschiedlich aus. Die Hintergründe werden in diesem Blogartikel näher betrachtet.

Wegfall der Fünftelregelung

Mit dem Inkrafttreten des Wachstumschancengesetzes entfiel zum 01.01.2025 die Fünftelregelung im Lohnsteuerabzugsverfahren. Durch die Anwendung dieser Regelung war es möglich, bestimmte außerordentliche Einkünfte nach § 34 Absatz 1 EStG steuerlich vermindert zu berücksichtigen: Zunächst wurde für ein Fünftel der Einkünfte die Steuer nach Jahrestabelle gebildet. Anschließend wurde dieser Wert dann verfünffacht, sodass die gesamten außerordentlichen Einkünfte besteuert wurden. Diese Vorgehensweise bewirkte eine Verringerung der Steuerprogression und somit eine Minderung der Steuerlast. Der persönliche Steuersatz steigt durch die Berücksichtigung von nur einem Fünftel weniger stark an, als bei der Besteuerung der gesamten außerordentlichen Einkünfte. Weitere Informationen zur Fünftelregelung finden Sie hier.

Durch den Entfall dieser Regelung sind entsprechende mehrjährige außerordentliche Einkünfte künftig wie gewöhnliche sonstige Bezüge zu besteuern. Dennoch ergeben sich in der Berechnung der Steuer für eine Abfindung und einen sonstigen Bezug in identischer Höhe Unterschiede. Diese resultieren aus der unterschiedlichen Berücksichtigung der jeweiligen Zahlungen in der Vorsorgepauschale während der Steuerberechnung.

Die Vorsorgepauschale ist ein steuerlicher Freibetrag, der bei der Berechnung der Lohnsteuer gebildet wird, um die Belastung des Arbeitnehmers durch Sozialversicherungsbeiträge pauschal abzudecken. Sie reduziert das zu versteuernde Einkommen. Nach § 39b Abs. 2 Satz 5 Nr. 3 EStG bleiben Entschädigungen für entgangene oder entgehende Einnahmen sowie für die Aufgabe oder Nichtausübung einer Tätigkeit (z.B. Abfindungen) bei der Berechnung der Vorsorgepauschale unberücksichtigt, sofern für diese Zahlungen keine Sozialversicherungsbeiträge zu entrichten sind.

Besteuerung sonstiger Bezüge

Grundsätzlich erfolgt die Steuerberechnung bei sonstigen Bezügen in insgesamt drei Schritten:

- Versteuerung des Jahresarbeitsentgelts ohne sonstige Bezüge

Es erfolgt die Versteuerung des Jahresarbeitsentgelts nach der Jahrestabelle. Der sonstige Bezug bleibt dabei zunächst unberücksichtigt. - Versteuerung des Jahresarbeitsentgelts unter Berücksichtigung des sonstigen Bezugs

Anschließend erfolgt die Versteuerung des Jahresarbeitsentgelts nach der Jahrestabelle unter der Berücksichtigung des sonstigen Bezugs. - Berechnung der Steuer auf den sonstigen Bezug

Die Steuer, die für den sonstigen Bezug erhoben wird, wird als Differenz der ermittelten Lohnsteuer aus Schritt 2 und Schritt 1 berechnet:

Steuer (Sonstiger Bezug) = Steuer (Schritt 2) – Steuer (Schritt 1)

Besteuerung eines SV-pflichtigen sonstigen Bezugs

Das nachfolgende Beispiel verdeutlicht das Vorgehen bei der Steuerberechnung eines sonstigen Bezugs auf den Sozialversicherungsbeiträge anfallen:

Beispiel 1: Urlaubsgeld als sonstigen Einmalbezug

Frau Stefanie Schmitt hat im Jahr ein Arbeitsentgelt in Höhe von 60.000,00 €. Zusätzlich erhält sie im Monat Mai als sonstigen Einmalbezug 10.000,00 € Urlaubsgeld.

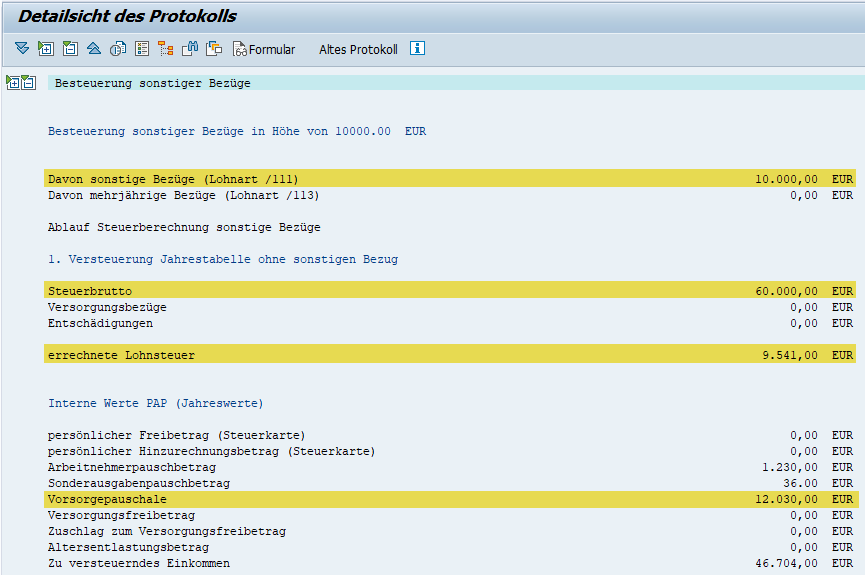

Zunächst erfolgt im System Schritt 1 der Steuerberechnung (s.o.). Nach der Jahrestabelle fallen für Frau Schmitt ohne sonstige Bezüge Steuern in Höhe von 9.541,00 € an.

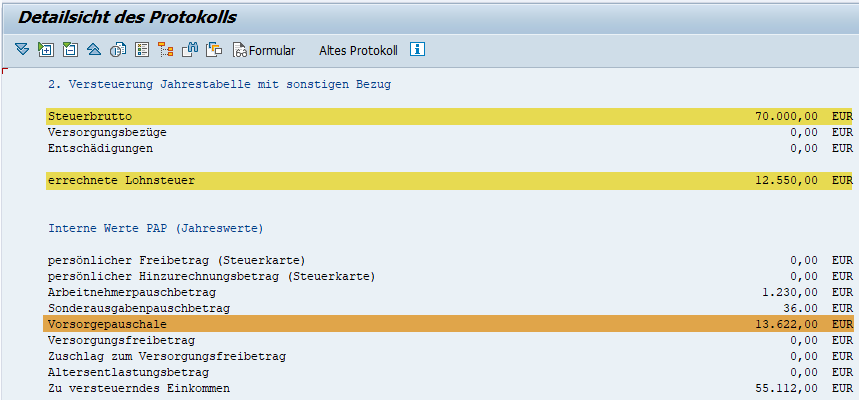

In Schritt 2 der Steuerberechnung wird das Urlaubsgeld nun berücksichtigt. Das jährliche Steuerbrutto ist entsprechend um den Betrag des sonstigen Bezugs erhöht. Da der sonstige Bezug nicht SV-frei ist, hat eine Erhöhung des Steuerbruttos nicht nur Auswirkungen auf die Höhe der Lohnsteuer, sondern auch auf die Höhe der Vorsorgepauschale.

Abschließend erfolgt die Bildung der Differenz aus den Berechnungsschritten 2 und 1 gemäß der obigen Formel:

12.550,00 € – 9.541,00 € = 3.009,00 €

Das Ergebnis ist die Steuer, die auf den sonstigen Bezug (in diesem Falle das Urlaubsgeld) anfällt.

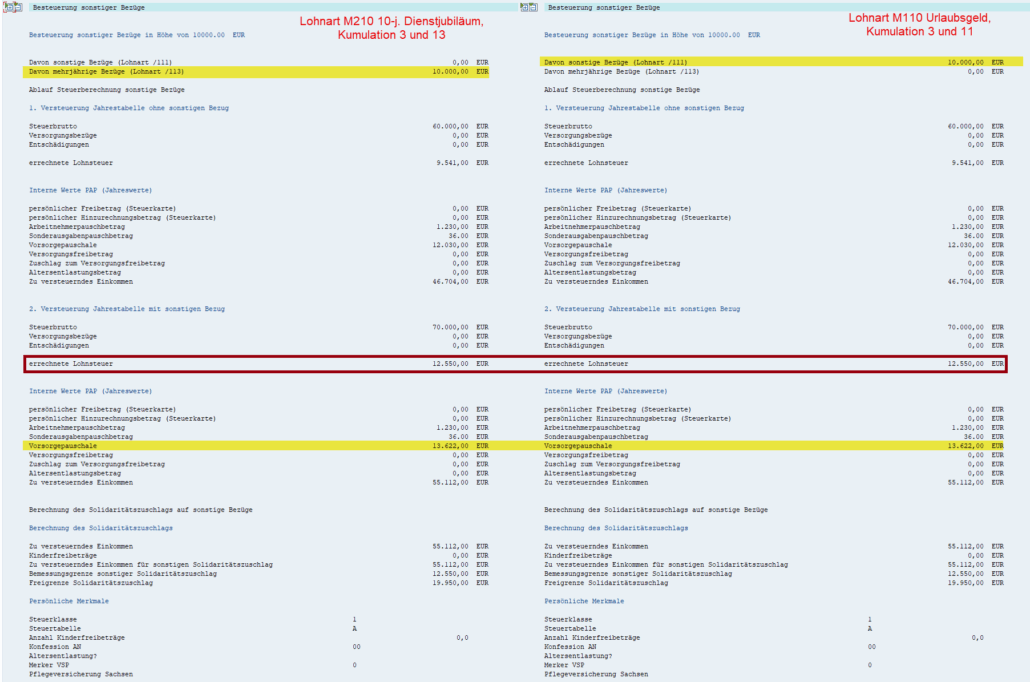

Ob der sonstige Bezug mehrjährig ist oder nicht, ist dabei für die Berechnung der Steuer unerheblich. Dies verdeutlicht die Abwandlung des bisherigen Beispiels:

Beispiel 2: Sonderzahlung anlässlich Dienstjubiläum als mehrjährigen sonstigen Bezug

Anstelle des Urlaubsgelds erhält Frau Schmitt nun eine Sonderzahlung anlässlich ihres zehnjährigen Dienstjubiläums ebenfalls in Höhe von 10.000,00 €. Bei der Sonderzahlung handelt es sich um einen mehrjährigen sonstigen Bezug im Sinne der Fünftelregelung.

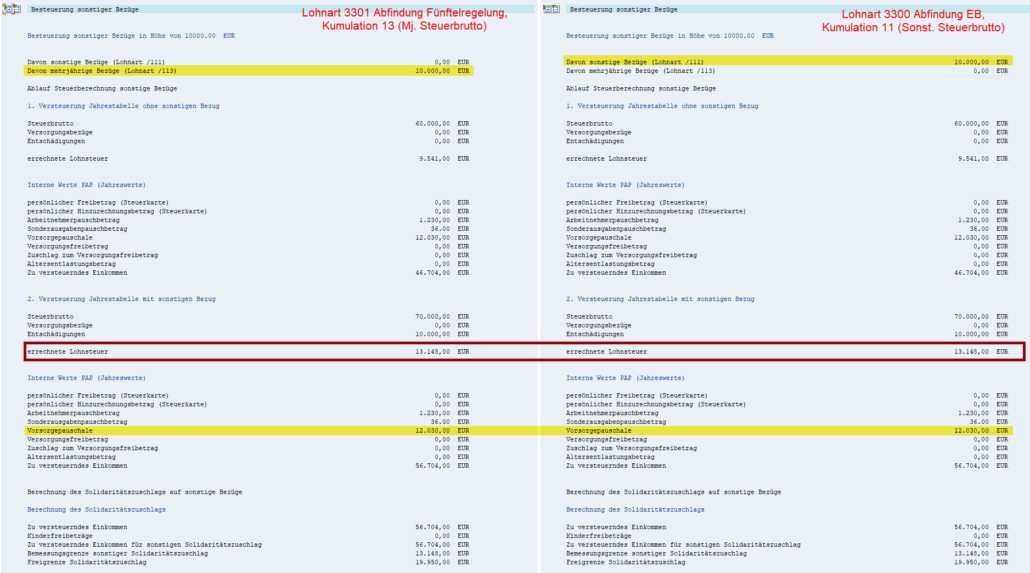

Beim Vergleich der Abrechnungsprotokolle fällt auf, dass sich das Ergebnis in der Berechnung der Steuer nicht unterscheidet. Lediglich der Ausweis der sonstigen Bezüge unterscheidet sich: Im Protokoll wird das Urlaubsgeld über die Lohnart /111 als sonstiger Bezug ausgewiesen, die Sonderzahlung anlässlich des Dienstjubiläums wird über die Lohnart /113 als mehrjähriger Bezug ausgewiesen:

Besteuerung einer SV-freien Abfindung

Auch Abfindungen zählen zu den sonstigen Bezügen. Die Steuerberechnung einer Abfindung unterscheidet sich jedoch aufgrund der eingangs erwähnten SV-Freiheit von anderen Sonderzahlungen wie bspw. dem Urlaubsgeld oder der Sonderzahlung zum Dienstjubiläum.

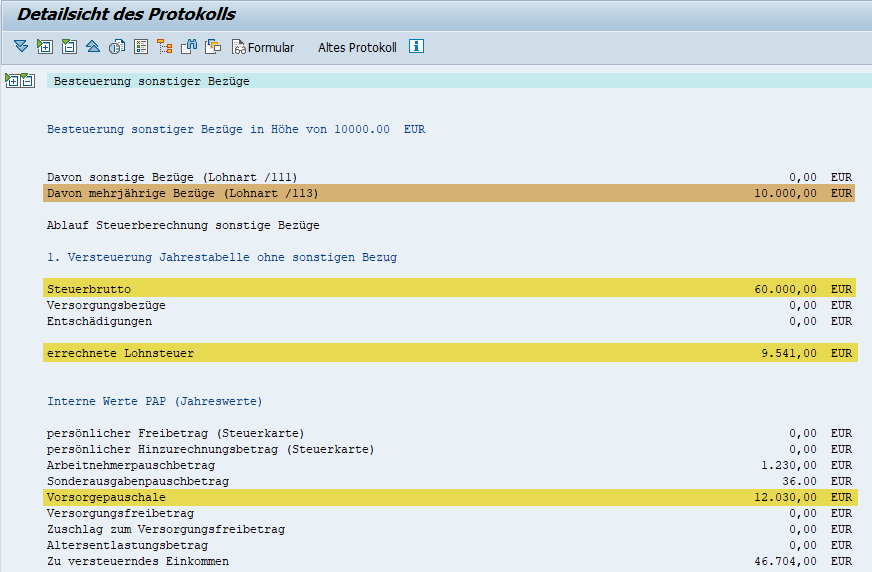

In unserem Beispiel verfügt Frau Schmitt nun weiterhin über ein jährliches Arbeitseinkommen in Höhe von 60.000,00 €. Im Monat Mai erhält sie nun anstelle des sonstigen Bezugs eine mehrjährige Abfindung in Höhe von 10.000,00 €, die bisher die Kriterien für eine Anwendung der Fünftelregelung erfüllte.

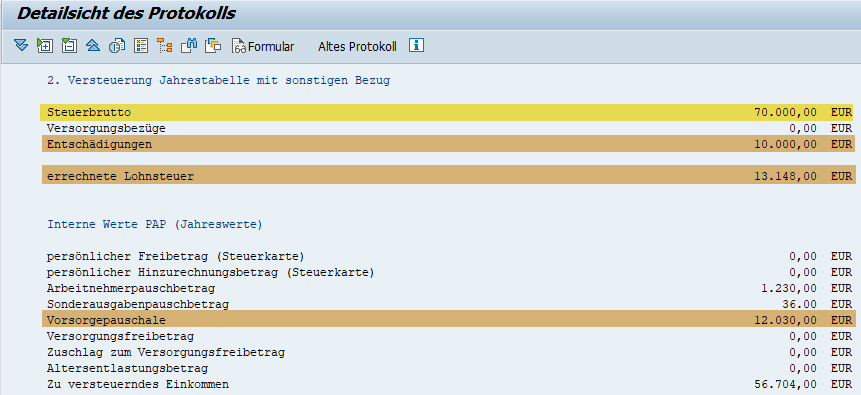

Das Ergebnis des ersten Berechnungsschrittes ohne die Berücksichtigung der Sonderzahlung in Form der Abfindung fällt dabei identisch zu Schritt 1 zuvor aus. Für Frau Schmitt ergibt sich eine Steuerlast in Höhe von 9.541,00 €.

In Schritt 2 der Steuerberechnung wird nun die Abfindung mitberücksichtigt. Das jährliche Steuerbrutto ist entsprechend um den Betrag des Einmalbezugs auf 70.000,00 € erhöht. Da es sich aber um eine Abfindung handelt, wird diese unter dem Punkt Entschädigungen zusätzlich im Protokoll ausgewiesen. Damit wird u.a. auf die SV-Freiheit der Abfindung hingewiesen. Bei der Berechnung der Vorsorgepauschale findet die Abfindung dann keine Berücksichtigung, sodass diese im Vergleich zum ersten Berechnungsschritt in selber Höhe (12.030,00 €) ausfällt, da nicht das gesamte Steuerbrutto in Höhe von 70.000,00€, sondern lediglich 60.000,00€ in der Sozialversicherung verbeitragt werden müssen.

Die geringere Vorsorgepauschale führt dazu, dass das Steuerbrutto im Falle der Abfindung weniger stark reduziert wird als beim gewöhnlichen sonstigen Bezug. Das zu versteuernde Einkommen und damit letztendlich die errechnete Lohnsteuer nach Jahrestabelle (13.148,00 €) sind damit im Vergleich zum Urlaubsgeld (12.550,00 €) höher.

Abschließend erfolgt erneut die Bildung der Differenz aus den Berechnungsschritten 2 und 1 gemäß der obigen Formel:

13.148,00 € – 9.541,00 € = 3.607,00 €

Das Ergebnis ist die Steuer, die auf den Einmalbezug der mehrjährigen Abfindung anfällt. Diese fällt aufgrund des höheren zu versteuernden Einkommens in Schritt 2 ebenfalls höher aus als beim gewöhnlichen sonstigen Bezug, in unserem Beispiel das Urlaubsgeld.

Auch hier gilt: Ob es sich bei der Abfindung um eine mehrjährige Abfindung handelt oder nicht, ist mit dem Wegfall der Fünftelregelung unerheblich. Das Ergebnis der Steuerberechnung für eine mehrjährige Abfindung ist identisch zum Ergebnis der Steuerberechnung für eine Abfindung, die der Mehrjährigkeit nicht unterliegt. Lediglich der Ausweis im Abrechnungsprotokoll unterscheidet sich:

Erstattung durch Finanzämter

Ohne die Fünftelregelung findet die Minderung der Steuerlast durch das Absenken des Steuersatzes nicht mehr innerhalb der Abrechnung auf Seiten des Arbeitgebers statt. Die Erstattung des Steuervorteils wird fortan durch die zuständigen Finanzämter übernommen und muss von den Arbeitnehmern eigenständig im Rahmen der Einkommenssteuererklärung beantragt werden. Die Auszahlung der Steuerersparnis zögert sich damit hinaus.

Zusammenfassung

Mit dem Wegfall der Fünftelregelung zum 01.01.2025 werden mehrjährige außerordentliche Bezüge – wie Abfindungen oder Sonderzahlungen – im Lohnsteuerabzugsverfahren grundsätzlich wie sonstige Bezüge behandelt.

Dennoch bleiben Unterschiede bestehen:

Obwohl die rechnerische Behandlung gleich erscheint, unterscheiden sich Abfindungen von anderen Sonderzahlungen (wie Urlaubsgeld) weiterhin in der steuerlichen Wirkung – insbesondere aufgrund ihrer Sozialversicherungsfreiheit. Diese führt zu einer geringeren Vorsorgepauschale, wodurch sich letztlich ein höheres zu versteuerndes Einkommen und damit eine höhere Steuerlast für Abfindungen ergibt.

Ein weiterer wichtiger Punkt: Steuererleichterungen durch die frühere Fünftelregelung können künftig nur noch über die Einkommensteuererklärung beim Finanzamt geltend gemacht werden – und nicht mehr direkt durch die Gehaltsabrechnung des Arbeitgebers.

Haben Sie weitere Fragen?

Sprechen Sie uns auch gerne an! Einen direkten Link zum Kontaktformular finden Sie hier.

Gibt es evtl. ein Thema, was Sie „brennend“ interessiert und worüber wir unbedingt schreiben sollten?

Dann schicken Sie uns Ihre Idee gerne per Mail über das folgende Kontaktformular! Vielen Dank im Voraus!