Anteilige SV-Beiträge auf der Lohnsteuerbescheinigung in SAP HCM

Mit der Ausgabe der Lohnsteuerbescheinigung an die Beschäftigten kommt häufig folgende Frage auf: warum wurden meine Beiträge zur Sozialversicherung nicht in voller Höhe auf der Lohnsteuerbescheinigung bescheinigt? Die Ursachen und einen Ansatz zum Nachvollziehen wollen wir hier skizzieren.

Lohnsteuerbescheinigung und (anteilige) SV-Beiträge

In den Zeilen 22 bis 28 der Lohnsteuerbescheinigung werden die in der Abrechnung ermittelten Beiträge zur Sozialversicherung (SV-Beiträge) ausgewiesen.

Problem in der Praxis: Die ausgewiesenen Beiträge entsprechen jedoch nicht immer der Summe, die die Beschäftigten ihrem Entgeltnachweises entnehmen können. Sie wollen und müssen es hingegen nachvollziehen und den Kolleginnen und Kollegen erklären können.

Die Ursache für den anteiligen Ausweis sollte darin liegen, dass bei pflichtversicherten Arbeitnehmern SV-Beiträge nicht bescheinigt werden dürfen, welche auf steuerfreien Arbeitslohn entfallen. Denn dieser Beitragsanteil kann nicht als Vorsorgeaufwendungen von der Steuer abgezogen werden.

Zur dieser nur anteiligen Bescheinigung sagt das amtliche Lohnsteuer-Handbuch im Anhang 23 I. unter 13 e) genauer:

„e) Bescheinigung bei steuerfreiem oder pauschal besteuertem Arbeitslohn

Unter Nummer 22 bis 27 des Ausdrucks dürfen keine Beträge bescheinigt werden, die mit steuerfreiem Arbeitslohn (z. B. nach dem Auslandstätigkeitserlass oder auf Grund eines Doppelbesteuerungsabkommens) in unmittelbarem wirtschaftlichen Zusammenhang stehen.

Danach sind z. B. nicht zu bescheinigen:

- bei pflichtversicherten Arbeitnehmern die gesetzlichen Arbeitgeber- und Arbeitnehmeranteile, die auf steuerfreien Arbeitslohn entfallen (zur Aufteilung siehe unten),

- […]

Hingegen sind z. B. zu bescheinigen:

- in voller Höhe auf steuerfreien Arbeitslohn entfallende Zuschüsse und Beiträge für freiwillig in der gesetzlichen Kranken-/sozialen Pflegeversicherung Versicherte und privat Kranken-/Pflegeversicherte (Nummer 24 bis 26),

- […]

Bei steuerfreien und steuerpflichtigen Arbeitslohnteilen im Bescheinigungszeitraum ist nur der Anteil der Sozialversicherungsbeiträge zu bescheinigen, der sich nach dem Verhältnis des steuerpflichtigen Arbeitslohns zum gesamten Arbeitslohn des Bescheinigungszeitraums ergibt. Hierbei sind Arbeitslohnanteile, die unabhängig von der Beitragsbemessungsgrenze nicht der Sozialversicherungspflicht unterliegen (z. B. Entlassungsabfindungen), nicht in die Verhältnisrechnung einzubeziehen.

Amtliches Lohnsteuerhandbuch, Anhang 23 I. 13 e)

Die Verhältnisrechnung ist auch durchzuführen, wenn der steuerpflichtige Arbeitslohn im Bescheinigungszeitraum die für die Beitragsberechnung maßgebende Beitragsbemessungsgrenze übersteigt. […]“

Die Entgeltabrechnung hat also eine Verhältnisrechnung von steuerpflichtigem und gesamtem Arbeitslohn pro Bescheinigungszeitraum durchzuführen. Das errechnete Verhältnis ist beim Ausweis auf der Lohnsteuerbescheinigung dann auf die Pflichtbeiträge anzuwenden. Und zwar auch bei Überschreiten der Beitragsbemessungsgrenzen!

Dazu wollen wir im Folgenden die Abbildung im SAP HCM anhand zweier Beispiele nachvollziehen.

Abbildung und Nachvollziehen in SAP HCM

Beispiel 1 – Pflichtversicherung in 2023

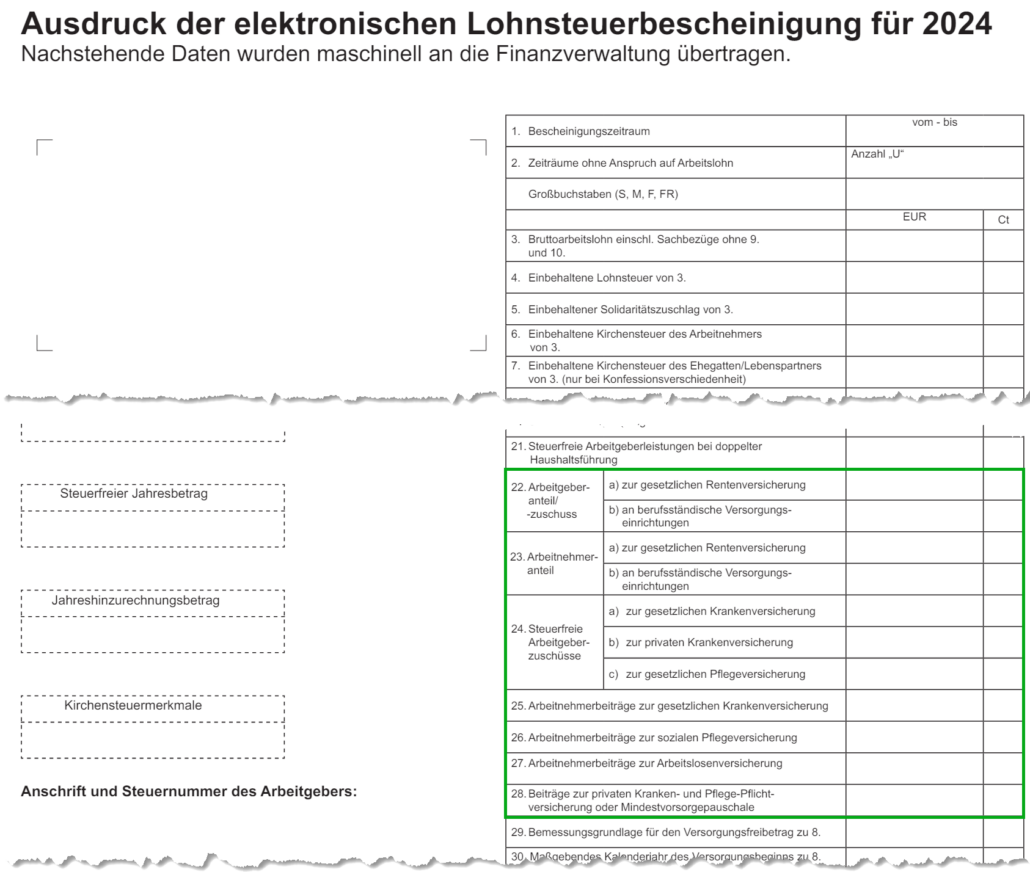

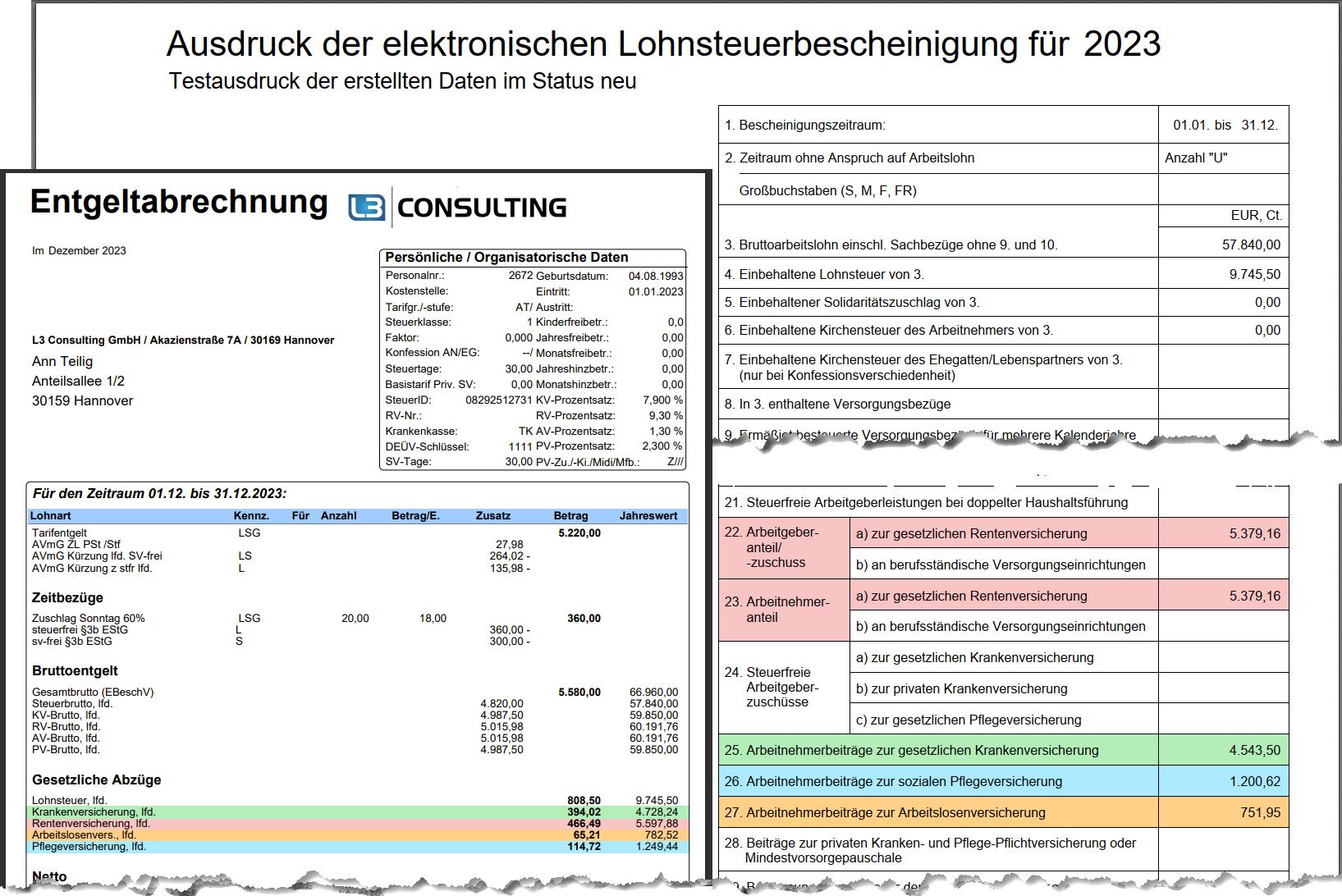

Im Beispiel 1 fragt eine pflichtversicherte Mitarbeiterin mit nur laufendem Entgelt nach der Ursache, warum ihre SV-Beiträge aus der Dezember-Abrechnung nicht vollständig in die Lohnsteuerbescheinigung übernommen wurden:

Um die Berechnung nachzuvollziehen empfiehlt sich ein Blick ins Abrechnungsergebnis, genauer in die Tabellen CRT und SCRT. Die oben links im Entgeltnachweis aufgeführten SV-Beiträge finden sich zum einen auf der linken Seite der folgenden Abbildung in Tabelle CRT (kumulierte Ergebnistabelle). Ebenso finden sich diese ungekürzten Beiträge in der Steuer-relevanten kumulierten Ergebnistabelle SCRT, im Beispiel sind es die Lohnarten /2K8 bis /2KJ mit dem Begriff „ungekürzt“ im Lohnartentext.

Diese ungekürzten SV-Beiträge sind nun gemäß der obigen Vorgabe nur im Verhältnis von steuerpflichtigem und gesamtem Arbeitslohn pro Bescheinigungszeitraum zu bescheinigen. Zur Berechnung des Verhältnisses hat SAP folgende sprechenden Summen- als auch Einzellohnarten geschaffen:

| Lohnart | langtext |

|---|---|

| /2L0 | Gesamter Lohn im Bescheinigungszeitraum |

| /2L1 | Steuerpflichtiger Lohn im Bescheinigungszeitraum |

Das Verhältnis bzw. der prozentuale Anteil, der sich aus der Division von steuerpflichtigem zu gesamtem Arbeitslohn ergibt, ist für den Ausweis der SV-Beiträge dann auf die ungekürzten Beiträge anzuwenden:

Offen ist an dieser Stelle nun noch, welche Entgeltbestandteile bzw. Lohnarten Ursache für die Differenz zwischen gesamtem und steuerpflichtigem Arbeitslohn sind. Da der steuerpflichtige Arbeitslohn (Lohnart /2L1) u.a. aus dem gesamten Arbeitslohn (Lohnart /2L0) gebildet wird, erscheint es sinnvoll, diejenigen Lohnarten auszuwerten, die für die Differenz verantwortlich sind. Also die Lohnarten, die steuerfreien Arbeitslohn ausweisen, auf welchen jedoch SV-Beiträge zu entrichten sind. Die relevanten Lohnarten – für Jahre ab 2022 (Stand 20.04.2024) – sind in der folgenden Tabelle enthalten:

Lohnart | langtext | bereich | vorzeichenwechsel bei summierung beachten! |

|---|---|---|---|

| /5RB | AVmG Kürzung z stfr lfd. | AVmG | X |

| /5RK | AVmG ZL zfrei lfd | AVmG | |

| /5SA | AVmG Üschr §14 SGB IV lfd | AVmG | |

| /5RA | AVmG Kürzung z stfr einm. | AVmG | X |

| /5RJ | AVmG AG z stfr einm. | AVmG | |

| /5SB | AVmG Üschr §14 SGB IV son | AVmG | |

| /3JT | Abbau Kont. zusStfrei BVV | BVV | |

| /4SD | lfd DBA | DBA/ATE | |

| /4SE | lfd ATE | DBA/ATE | |

| /4SF | son DBA | DBA/ATE | |

| /4SG | son ATE | DBA/ATE | |

| /64S | KuG SV-pfl. KuG-Zuschuss | Kurzarbeit | |

| /64V | KuG-Zuschuss stpfl. | Kurzarbeit | X |

| /259 | Stfrei, svpfl §3b (Summe) | SFN-Zuschläge | |

| /28R | ZV stfr. SVHinz. lfd. | Zusatzversorgung | |

| /28T | ZV stfr. SVHinz. einm. | Zusatzversorgung | |

| /26§ | Vorgabe Korr. /26X | Vorgabe-/Korrekturlohnart | |

| /26$ | Vorgabe Korr. /26Y | Vorgabe-/Korrekturlohnart | |

| /26% | Vorgabe Korr. /26Z | Vorgabe-/Korrekturlohnart |

Für eine Auswertung der Lohnarten empfiehlt sich der Lohnartenreporter (TA: PC00_M99_CWTR_NO_OC). Bitte beachten Sie dabei den Zeitpunkt Ihrer Auswertung: wenn Sie heute – also 2024 – bspw. eine Auswertung der Lohnarten für 2022 in „Für-Perioden-Sicht“ vornehmen, könnte das Ergebnis verfälscht sein durch die Lohnarten, die sich erst durch Rückrechnungen nach geschlossenem Steuerjahr ergeben haben!

Im Folgenden die Lohnartenreporter-Auswertung der oben genannten Lohnarten für 2023 des Beispiel-Falls:

In diesem Beispiel sind also folgende Entgeltbestandteile Ursache des anteiligen Ausweises der SV-Beiträge auf der Lohnsteuerbescheinigung (und möglicherweise auch die häufigsten):

- Sonn-/Nacht-/Feiertagszuschläge (SFN), welche zum Teil steuerfrei, jedoch sv-pflichtig gezahlt werden, da der maximale Grundlohn für die SV-Freiheit (25 Euro) überschritten wird, der maximale steuerliche (50 Euro) jedoch nicht

- Entgeltumwandlungen im Rahmen der Altersvorsorge in einer Höhe, die die maximale sv-freie Wandlung überschreitet (4% der RV-BBG), die maximale steuerliche jedoch nicht (8% der RV-BBG).

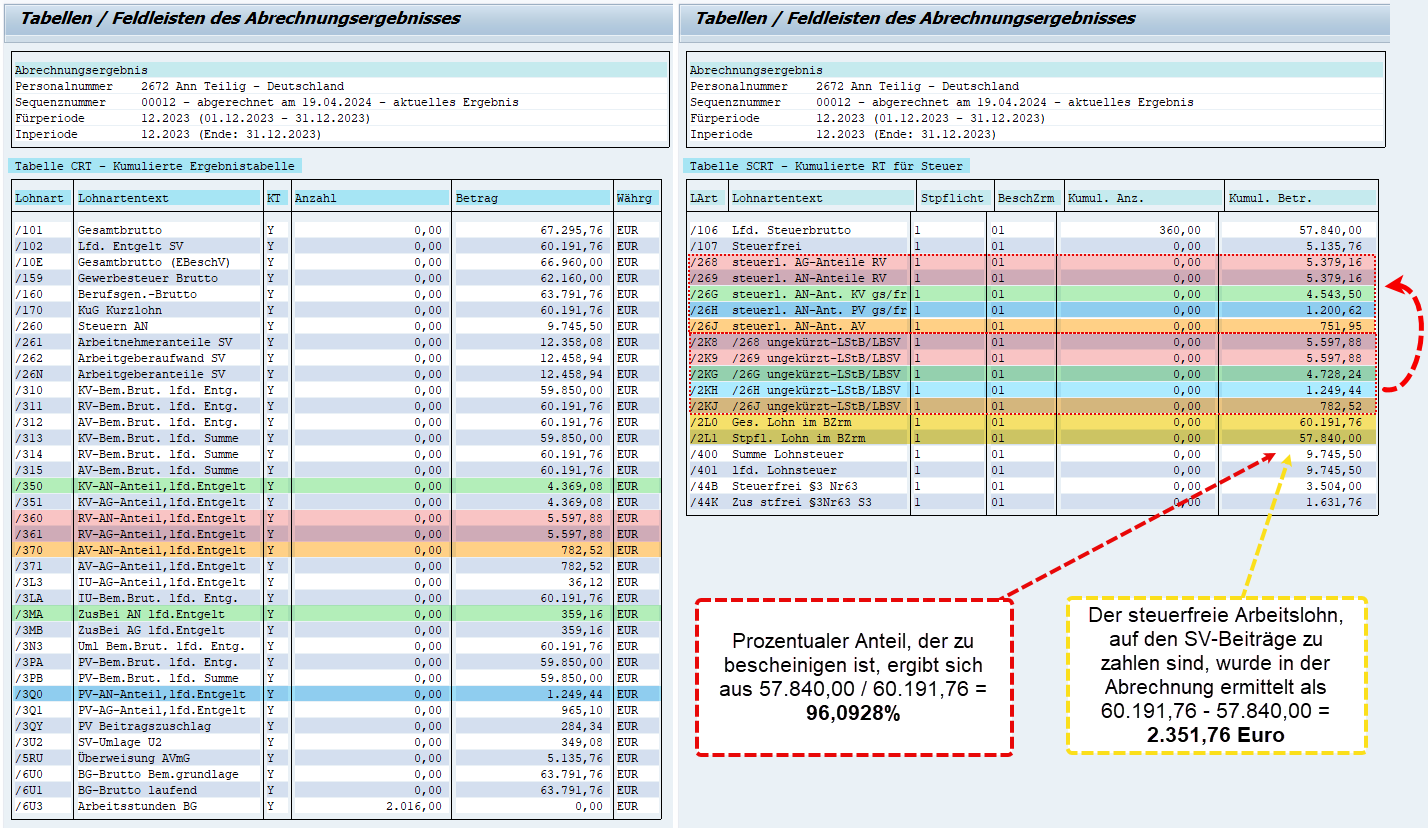

Beispiel 2 – Freiwillige Kranken-/Pflegeversicherung & Überschreiten aller Beitragsbemessungsgrenzen in 2024

Das zweite Beispiel derselben Mitarbeiterin in 2024 soll zwei Aspekte hervorheben. Die Verhältnisrechnung

- wird nicht angewandt auf AG-Zuschüsse und Beiträge für freiwillig Versicherte in der gesetzlichen Kranken- und Pflegeversicherung sowie privat Kranken-/Pflegeversicherte,

- ist für Pflichtbeiträge aber auch dann durchzuführen, wenn der steuerpflichtige Arbeitslohn im Bescheinigungszeitraum die für die Beitragsberechnung maßgebende Beitragsbemessungsgrenze übersteigt.

Für das Beispiel wurden daher der SV-Beitragsgruppenschlüssel und das laufende Entgelt angepasst, SFN-Zuschläge (anzahlmäßig) und AVmG-Entgeltumwandlung (betragsmäßig) wurden beibehalten. Im Abrechnungsergebnis ergibt sich nun folgendes Bild:

Eine Auswertung via Lohnartenreporter wie oben würde die gleichen Lohnarten ausweisen, allerdings mit abweichenden Beträgen durch

- zum einen den höheren Grundlohn aufgrund des zu 2024 erhöhten Gehalts sowie

- zum anderen die höhere steuer-/sv-freie Entgeltumwandlung durch die im Jahr 2024 – gegenüber 2023 – höhere RV-Beitragsbemessungsgrenze und den weggefallenen verpflichtenden AG-Zuschuss gemäß Betriebsrentenstärkungsgesetz durch das zu 2024 erhöhte Gehalt oberhalb der Beitragsbemessungsgrenzen.

Haben Sie weitere Fragen oder benötigen Sie Unterstützung bei der Umsetzung neuer gesetzlicher Regelungen?

Sprechen Sie uns auch gerne an! Einen direkten Link zum Kontaktformular finden Sie hier. Oder schauen Sie sich unseren SAP HCM Support Package Service L365 an.

Gibt es evtl. ein Thema, was Sie „brennend“ interessiert und worüber wir unbedingt schreiben sollten?

Dann schicken Sie uns Ihre Idee gerne per Mail über das folgende Kontaktformular! Vielen Dank im Voraus!