Übergangsbereich (Midijob) ab 01.10.2022 (im SAP HCM)

— UPDATE am 25.08.2022 —

Gemäß Entwurf eines Zweiten Gesetzes zu Änderungen im Bereich der geringfügigen Beschäftigung kommt es neben Änderungen zur Geringfügigen Beschäftigung (Minijob) auch zu Änderungen zum Übergangsbereich (Midijob, ehemals Gleitzone).

Änderungen zum Übergangsbereich zum 01.10.2022

Motivation

Mit der Änderung der Geringfügigkeitsgrenze auf 520 Euro anstatt bisher 450 Euro (wir berichteten) wird auch die Höchstgrenze für eine Beschäftigung im Übergangsbereich (Midijob; ehemals Gleitzone) von monatlich 1.300 Euro auf 1.600 Euro angehoben. Der Übergangsbereich umfasst ab dem 01.10.2022 damit den Bereich von 520,01 Euro bis 1.600 Euro.

Diese Maßnahme soll nicht nur dem Anstieg von Löhnen und Gehältern Rechnung tragen, sondern ebenfalls eine weitergehende Entlastung von sozialversicherungspflichtigen Beschäftigten mit geringem Arbeitsentgelt als bisher bewirken. Darüber hinaus werden Beschäftigte im unteren Übergangsbereich noch stärker entlastet: der Anstieg der Belastung vom Minijob an der Geringfügigkeitsgrenze beim Übergang in eine sozialversicherungspflichtige Beschäftigung wird „geglättet“, so dass für Geringfügig Beschäftigte der Anreiz erhöht wird, ihre Arbeitszeit über einen Minijob hinaus auszuweiten.

Dazu wird der Arbeitgeberbeitrag oberhalb der Geringfügigkeitsgrenze zunächst auf die für einen Minijob zu leistenden Pauschalbeiträge in Höhe von 28 Prozent angeglichen und gleitend auf den regulären Sozialversicherungsbeitrag abgeschmolzen (Beispiele folgen unten). Aus Sicht betroffener Arbeitgeber soll dies einen transparenten und linear verlaufenden „Tarif“ zur Folge haben. Aus Sicht der Beschäftigten soll einem höheren Bruttolohn dann immer auch ein höherer Nettolohn folgen, so dass das Mehr an Arbeit für die Beschäftigten lohnt und nicht durch einen überproportionalen Anstieg ihrer Beitragsbelastung entwertet wird.

Nach geltendem Recht leisten Geringfügig Beschäftigte bei einer Befreiung von der Rentenversicherungspflicht keinen Beitrag zur Sozialversicherung. Bei einem Entgelt von nur einem Cent oberhalb der Geringfügigkeitsgrenze setzen die Regelungen zum Übergangsbereich ein, wonach die Beschäftigten zunächst Beiträge in Höhe von rund 10 Prozent leisten müssen. Insoweit sinkt nach dem bisherigen Beitragsrecht der Nettolohn um rund 45 Euro, so dass ein Nettolohn von mehr als 450 Euro erst wieder ab einem Bruttolohn von etwa 510 Euro erreicht wird. Die Neuregelung beseitigt diesen Belastungssprung. Die Formel zur Entlastung der Beschäftigten im Übergangsbereich wird so geändert, dass der Belastungssprung im Beitragsrecht beim Übergang in eine sozialversicherungspflichtige Beschäftigung künftig entfällt. Sie beseitigt damit einen Fehlanreiz für Geringfügig Beschäftigte, ihre Arbeitszeit zu begrenzen, um Sozialversicherungsbeiträge zu sparen. Zu beachten ist jedoch, dass dem höheren Bruttolohn nur dann ein höherer Nettolohn folgen wird, wenn steuerlich eine Hauptbeschäftigung mit einer „günstigen“ Steuerklasse vorliegt. Ansonsten kommt es beim Übergang vom Minijob zum Übergangsbereich zu einem steuerlichen Belastungssprung (Beispiele dazu folgen unten).

Arbeitgeber entrichten nach geltendem Recht für einen gewerblichen Minijob in der Regel Pauschalbeiträge zur Kranken- und Rentenversicherung in Höhe von 28 Prozent. Die Belastung des Arbeitgebers sinkt bei sozialversicherungspflichtiger Beschäftigung dann auf einen Wert von derzeit rund 20 Prozent. Mit der Neuregelung wird der Arbeitgeberbeitrag im unteren Übergangsbereich erhöht und gleitend von 28 Prozent auf den regulären Sozialversicherungsbeitrag von in der Regel 19,975 Prozent abgeschmolzen. Arbeitgeber bezahlen damit einen systemgerechten Beitrag in die Sozialversicherung: einem höheren Lohn folgen höhere Lohnkosten. Am unteren Ende des Übergangsbereiches werden Arbeitgeber im Vergleich zur bisherigen Regelung stärker belastet, am oberen Ende des Übergangsbereiches gleicht sich die Beitragslast an den regulär zu leistenden Beitrag an.

Ausgestaltung

Mit der Anhebung der Geringfügigkeitsgrenze von 450 auf 520 Euro wird auch die Höchstgrenze des Übergangsbereichs von 1.300 Euro auf 1.600 Euro angehoben. Der Übergangsbereich umfasst ab dem 01.10.2022 damit den Bereich von 520,01 Euro bis 1.600 Euro.

Die (gesamte) beitragspflichtige Einnahme (BE) ist im Übergangsbereich der Betrag, der sich aus folgender Formel ergibt:

(Gesamte) BE = F * G + ( 1600 / [ 1600 – G ] ) – ( G / [ 1600 – G ] ) * F * ( AE – G )

Dabei ist AE das Arbeitsentgelt, G die Geringfügigkeitsgrenze und F der Faktor, der sich ergibt, wenn der Wert 28 vom Hundert durch den Gesamtsozialversicherungsbeitragssatz des Kalenderjahres, in dem der Anspruch auf das Arbeitsentgelt entstanden ist, geteilt wird. Der Gesamtsozialversicherungsbeitragssatz eines Kalenderjahres ergibt sich aus der Summe der zum 01.01. dieses Kalenderjahres geltenden Beitragssätze der allgemeinen Rentenversicherung, Pflegeversicherung, Arbeitslosenversicherung und des um den durchschnittlichen Zusatzbeitragssatz erhöhten allgemeinen Beitragssatzes in der gesetzlichen Krankenversicherung. Für die Zeit vom 01.10.2022 bis zum 31.12.2022 beträgt der Faktor F damit 0,7009 ( = 28 / 100 / 39,95%; gerundet auf 4 Nachkommastellen). Gesamtsozialversicherungsbeitragssatz und Faktor F sind vom Bundesministerium für Arbeit und Soziales (BMAS) bis zum 31.12. eines Jahres für das folgende Kalenderjahr im Bundesanzeiger bekannt zu geben.

Zur Bestimmung des vom Arbeitnehmer zu tragenden Anteils am Sozialversicherungsbeitrag wird als beitragspflichtige Einnahme (BE) der Betrag zu Grunde gelegt, der sich aus folgender Formel ergibt:

BE Arbeitnehmer = ( 1600 / [ 1600 – G ] ) * ( AE – G )

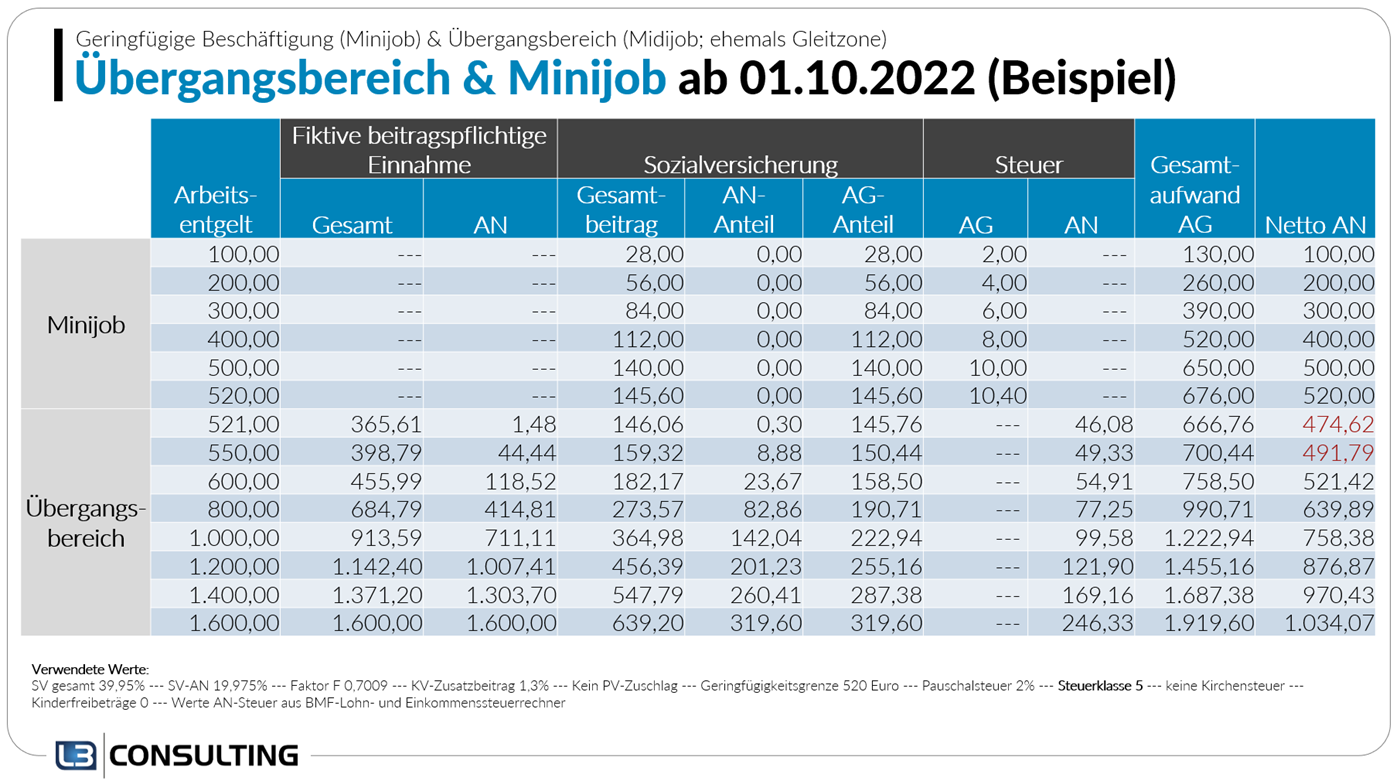

Gemäß der oben genannten Motivation der Änderungen sollen im folgenden Beispiel für unterschiedlich hohe Arbeitsentgelte die fiktiven beitragspflichtigen Einnahmen (Gesamt/AN), die Sozialversicherungsbeiträge (Gesamt sowie AG- und AN-Anteil), die Steuern (AG/AN) sowie Gesamtaufwand des Arbeitgebers und Netto des Arbeitnehmers dargestellt werden. In diesem ersten Beispiel gehen wir dabei im Übergangsbereich von Steuerklasse 4 aus, so dass sich auch im Netto des Arbeitnehmers kein Belastungssprung mehr beim Übergang vom Minijob zum Übergangsbereich zeigt:

Anders sieht der Belastungssprung aus, wenn wir das Beispiel mit Steuerklasse 5 rechnen. Zwar entsteht hier in der Sozialversicherung kein sogenannter Belastungssprung (Spalte SV->AN-Anteil), im Netto jedoch schon (rot markiert):

Übergangsregelung

Bei Beschäftigten, die am Vortag des Inkrafttreten der Änderungen – geplant dem 30.09.2022 – in einer mehr als geringfügigen Beschäftigung versicherungspflichtig waren ab Inkrafttreten durch die Änderungen nun geringfügig beschäftigt wären (Entgelt also zwischen 450,01 und 520 Euro), ist die beitragspflichtige Einnahme (BE) bis zum 31.12.2023 in dieser Beschäftigung der Betrag, der sich aus folgender Formel ergibt:

BE ÜR = FÜ * 450 + ( [ 1300 / ( 1300 – 450 ) ] – [ G / 1300 – 450 ) ] * FÜ ) * ( AE – 450 )

Dabei ist AE das Arbeitsentgelt, G die Geringfügigkeitsgrenze und FÜ der Faktor, der sich ergibt, wenn der Wert 30 vom Hundert durch den Gesamtsozialversicherungsbeitragssatz des Kalenderjahres geteilt wird, in dem der Anspruch auf das Arbeitsentgelt entstanden ist. Für die Zeit vom 01.10.2022 bis zum 31.12.2022 beträgt der Faktor FÜ 0,7509. Für das Kalenderjahr 2023 ist der Faktor FÜ vom BMAS bis zum 31.12.2022 im Bundesanzeiger bekannt zu geben.

Abbildung im SAP HCM

Grenzen des Übergangsbereich und Faktor F

Sowohl die Untergrenze (Geringfügigkeitsgrenze) und Obergrenze des Übergangsbereichs als auch der Faktor F werden im SAP HCM als Abrechnungskonstanten abgebildet. Die notwendige Unterscheidung zwischen angepasstem Faktor und beizubehaltendem Faktor für die Übergangsregel wird durch die neue Konstante RVFUE „Midijob-Faktor für Übergangsregelung“ sichergestellt. Die Entwicklung der Konstanten im Zeitverlauf kann im zugehörigen View V_T511K nachvollzogen werden, die zum 01.10.2022 gültigen Werte sind dabei im Folgenden in grün, die zuvor gültigen in pink farblich markiert:

Zusammen mit der Anpassung der Konstanten erfolgt eine Überarbeitung des SV-Moduls des Abrechnungsschemas, also der Funktion DSV mit Operand BSV.

Um die SV-Arbeitnehmerbeiträge künftig leichter bzw. direkt nachvollziehen zu können, werden neue Lohnarten für die Bemessungsbrutti der beitragspflichtigen Einnahme des Arbeitnehmers ausgeliefert. Sie werden sowohl in Entgeltnachweis als auch Lohnkonto integriert:

| Lohnart | langtext |

|---|---|

| /3M0 | KV Bem. Br. lfd. Midi AN |

| /3M1 | KV einm. Midi Bem. Br. AN |

| /3M2 | RV Bem. Br. lfd. Midi AN |

| /3M3 | RVf Bem. Br. lfd. Midi AN |

| /3M4 | RV einm. Midi Bem. Br. AN |

| /3M5 | RVf einm.Midi Bem. Br. AN |

| /3M6 | AV Bem. Br. lfd. Midi AN |

| /3M7 | AV einm. Midi Bem. Br. AN |

| /3M8 | PV Bem. Br. lfd. Midi AN |

| /3M9 | PV einm. Midi Bem. Br. AN |

Stammdatenpflege für den Übergangsbereich (Midijob)

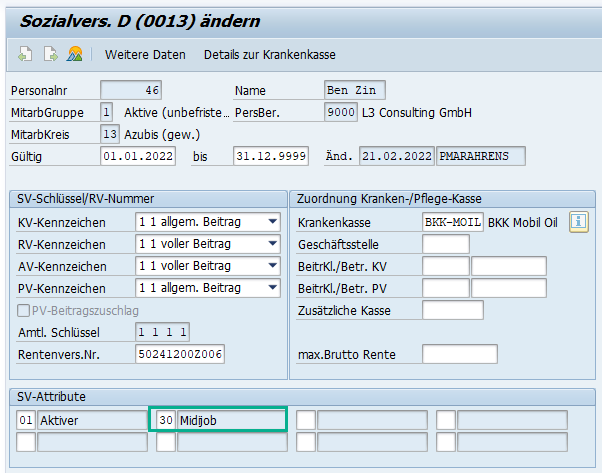

Die Abbildung der sv-rechtlichen Besonderheit des Übergangsbereichs (Midijob) werden (weiterhin) via Infotyp 0013 „Sozialversicherung“ abgebildet. Im Gegensatz zur sv-pflichtigen Beschäftigung ist hier lediglich das Sekundärattribtut 30 „Midijob“ zu hinterlegen:

Für den Bestandsschutz bzw. die Übergangsregelung wird im 2. Bild des Infotypen 0013 – also unter „Weitere Daten“ – die KV-Sonderregel 06 „Bestandsfall GZ“ für den Zeitraum 01.10.2022 bis 31.12.2023 reaktiviert:

Die Auswirkungen der Änderungen zum Übergangsbereich auf Stammdatenpflege, Abrechnung und Meldewesen sollen detaillierter in einem weiteren Artikel der Blog-Reihe beschrieben werden, ein direkter Absprung hier.

Weitere Artikel der Blog-Reihe

In einem vorherigen Artikel wurden die ebenfalls geplanten Änderungen zur Geringfügigkeitsgrenze (Minijob; Geringfügige Beschäftigung) vorgestellt.

Die Auswirkungen der Änderungen zum Übergangsbereich auf Stammdatenpflege, Abrechnung und Meldewesen sind detaillierter im Artikel Übergangsbereich & Bestandsschutz ab dem 01.10.2022 dargestellt.

Haben Sie weitere Fragen oder benötigen Sie Unterstützung bei der Umsetzung neuer gesetzlicher Regelungen?

Sprechen Sie uns auch gerne an! Einen direkten Link zum Kontaktformular finden Sie hier. Oder schauen Sie sich unseren SAP HCM Support Package Service L365 an.

Gibt es evtl. ein Thema, was Sie „brennend“ interessiert und worüber wir unbedingt schreiben sollten?

Dann schicken Sie uns Ihre Idee gerne per Mail über das folgende Kontaktformular! Vielen Dank im Voraus!